- 30.11.2025 TJEDNI PREGLED: Svjetske burze snažno porasle, očekuje se sm...

- 04.12.2025 AZIJSKA TRŽIŠTA: Većina burzi porasla, dolar oslabio

- 04.12.2025 EU fondovi neće presušiti, za Hrvatsku će biti i izdašniji n...

- 30.11.2025 TJEDNI PREGLED: Dolar pao prema košarici valuta, euro ojačao

- 04.12.2025 EU tržišta OTVARANJE: Europske burze prate rast Wall Streeta

- 04.12.2025 Axor Holding dostavio ponudu za dionice Ljubljanske burze

- 10.11.2025 Obavijest posjetiteljima - Eurizon AM fondovi

- 07.10.2025 Intercapital fondovi postaju Erste fondovi

- 26.04.2025 Proglašeni najbolji fondovi u 2024. godini

- 14.04.2025 Volatilnost na tržištima dionica - što treba ulagatelj znati

- 01.12.2025 Tjedni komentar tržišta na dan 01.12.2025. - OTP Invest

- 24.11.2025 Tjedni komentar tržišta na dan 24.11.2025. - OTP Invest

- 21.11.2025 Komentar tržišta - Erste Asset Management - listopad 2025.

- 21.11.2025 Komentar tržišta - Eurizon AMC - listopad 2025.

- 19.11.2025 Investicijski kompas: unatoč geopolitičkim napetostima, tržišta i dalje u usponu

- 02.12.2025 MIROVINCI TJEDNO: Svi mirovinski fondovi u tjednom plusu

- 01.12.2025 TJEDNI PREGLED: Svi fondovi porasli, u 2025. godini Capital Breeder s prinosom većim od 40 posto

- 01.12.2025 Neto imovina obveznih mirovinskih fondova u listopadu porasla za 308 milijuna eura

- 25.11.2025 MIROVINCI TJEDNO: U većini mirovinski fondovi s negativnim rezultatom

- 24.11.2025 TJEDNI PREGLED: Fondovi s negativnim tjednim rezultatom u većini

- 05.12.2025 Nagađanja o opskrbi podigla cijene nafte na 64 dolara

- 05.12.2025 ZSE DANAS: Crobexi na najvišim razinama od kraja listopada, u fokusu Adris i Končar

- 05.12.2025 Novi krug upisa trezoraca, država se zadužuje za 1,6 mlrd. eura

- 05.12.2025 ZSE INTRADAY:Uz solidan promet, Crobexi nastavili višednevni uspon

- 05.12.2025 EU tržišta OTVARANJE: Europske burze na putu tjednih dobitaka

- 05.12.2025 Ina potpisala dva ugovora vrijedna 33,4 milijuna eura

- 05.12.2025 Amazon zaključio talijansku istragu o mogućoj poreznoj prijevari

- 05.12.2025 Pomaknut rok za zaključenje transakcija s Lukoilovim benzinskim postajama

- 05.12.2025 Uvodi se cjelogodišnja izravna linija Dubrovnik-Rim

- 05.12.2025 MOL američkim dužnosnicima naznačio interes za Lukoilovu imovinu

- 05.12.2025 Cijene hrane pale i u studenom

- 05.12.2025 Proizvodnja čaja oštro pala u listopadu

- 05.12.2025 Hrvatsko gospodarstvo u trećem kvartalu raslo po prosjeku eurozone

- 04.12.2025 Dubrovačka zračna luka do kraja godine premašit će brojku od tri milijuna putnika

- 04.12.2025 Stagnacija prometa u europskoj maloprodaji u listopadu

SLUČAJ ORBIS-ACCOR Objavljeno: 01.02.2019

Jeftine dionice - potencijal za iznadprosječni prinos ili opasnost za manjinske dioničare?

| Podijeli sadržaj: | ||||

Niska cijena dovodi do ponude za preuzimanje Orbisa od strane većinskog vlasnika Accora

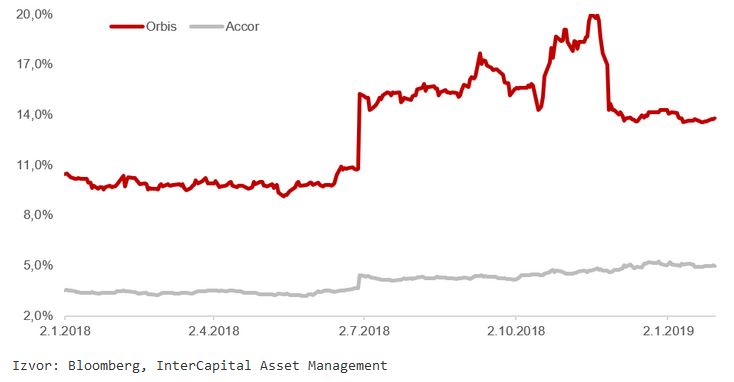

U priču se uključujemo krajem studenog 2018. godine kada Accor objavljuje dobrovoljnu ponudu za preuzimanje preostalih 47,3% dionica u Orbisu. To se događa nakon što je cijena dionice Orbisa u prethodnih 6 mjeseci izgubila oko 40% vrijednosti, dok je Accor ponudio premiju na tadašnju tržišnu cijenu od oko 24%, što je i dalje bilo oko 16% niže od vrijednosti postignute u svibnju 2018. godine. Neutralnom promatraču se nameće jednostavno pitanje - zašto Accor to radi i zašto bi drugi dioničari prihvatili tu ponudu?

Grafikon 1. Kretanje cijena dionica Orbisa i Accora

Accor želi stvoriti novu vrijednost transformacijom poslovanja Orbisa

Krenimo najprije iz perspektive kupca, budući da je ovdje objašnjenje vrlo jasno. Naime, oštra korekcija tržišne vrijednosti Orbisa dovela je do toga da se dionica trgovala znatno niže od fer vrijednosti. U tom trenutku Accor vidi priliku da relativno jeftino pokuša doći do najmanje 90% kompanije kako bi mogao pokrenuti proces istiskivanja preostalih dioničara i uklanjanja s burze. Motiv menadžmenta Accora za ovakvu akciju je dvojak. Ponajprije želi stvoriti dodanu vrijednost za svoje dioničare na način da povećava udio u Orbisu, a samim time i u novčanom toku koji ta kompanija generira, po značajno nižoj valuaciji od vlastite. Drugim riječima, Accor plaća manje po jedinici novčanog toka Orbisa nego što su taj isti novčani tok spremni platiti njegovi vlasnici. Pojednostavljeno, to je kao da kupimo kilogram jabuka od jednog susjeda po 20 kuna i prodamo te iste jabuke drugom susjedu po 25 kuna, pri čemu smo sebi stvorili 5 kuna vrijednosti samo zbog činjenice da je prvi susjed bio spreman prodati svoje jabuke ispod tržišne cijene.

Grafikon 2. Implicirani tržišni prinos (cap rate) dobiven inverzijom EV/EBITDA multiplikatora

Drugi, znatno zanimljivi motiv za kupnju preostalih dionica Orbisa leži u potencijalu njegove imovine u slučaju promjene strategije poslovanja. Za drastičnu promjenu strategije pak je bitno da Accor ima potpunu kontrolu nad Orbisom. Konkretno, radi se o promjeni iz takozvanog asset-heavy u asset-light model. Asset-heavy model u pravilu pretpostavlja vlasništvo, dok se asset-light hotelijer bavi upravljanjem i/ili franšiziranjem hotela što iziskuje znatno manje kapitala te je fleksibilnije i skalabilnije, iako ima i svoje nedostatke o kojima ćemo nekom drugom prilikom. Ono što je zapravo najbitnije za ovaj slučaj jest sam proces tranzicije iz jednog modela u drugi. Budući da su tipični ulagatelji u nekretnine i u dionice potpuno drugačiji, imaju različite horizonte ulaganja, profile rizika, a samim time i zahtijevane prinose. Kupci kvalitetnih hotela u srednjoj-istočnoj (CEE) Europi koji se iznajmljuju na dulji rok kvalitetnim najmoprimcima zahtijevaju prinos od oko 4-6%. Iako nije potpuno usporedivo (obzirom da uključuje i rizik operative), dionice Orbisa su nakon oštrog pada vrijednosti nudile prinos od gotovo 20% (nesavršena aproksimacija korištenjem invertiranog EV/EBITDA pokazatelja). Uvidjevši ovu značajnu diskrepanciju u prinosima, Accor postojećim manjinskim dioničarima nudi otkup dionica po cijeni značajno višoj od tržišne, koja implicira prinos od oko 14%, nadajući se da će nakon preuzimanja potpune kontrole prodati hotele u vlasništvu Orbisa po znatno višoj cijeni, odnosno nižem prinosu. Prilikom takve prodaje Orbis bi s tim istim kupcima istovremeno potpisao ugovore o nastavku upravljanja nad hotelima i korištenja brenda kroz franšizu te na taj način izvršio tranziciju u asset-light model prilikom koje bi se stvorila značajna nova vrijednost i potencijal za visoku izvanrednu dividendu dioničarima, odnosno jedinom preostalom dioničaru - Accoru.

Grafikon 3. Prosječan prinos (cap rate) koji ostvaruje vlasnik davanjem hotela u najam u Europi

Manjinski dioničari su u nezahvalnoj poziciji

Nakon što smo razjasnili motivaciju kupca, vratimo se našem prvotnom pitanju - zašto bi manjinski dioničari prihvatili tu ponudu? Odgovor je po našem mišljenju jednostavan; ne bi trebali. Međutim, veliki institucionalni investitori nalaze se u prilično nezavidnoj situaciji. S jedne strane prihvaćanjem ponude potencijalno na stolu ostavljaju mnogo vrijednosti, ali opet s druge strane u kratkom roku dobivaju premiju od preko 20% na tržišnu cijenu, što izgleda vrlo primamljivo. Alternativa na prvi pogled zvuči atraktivnije, no možda to i nije baš tako. Ukoliko ponuda barem djelomično uspije, preostali manjinski dioničari ostali bi zarobljeni u dionici koja će zbog umanjene količine slobodnih dionica (free floata) postati znatno manje likvidna. Nadalje, smanjena likvidnost i free float najvjerojatnije bi doveli do uklanjanja dionice iz određenih referentnih indeksa, što bi stvorilo prodajne pritiske od strane pasivnih fondova i vjerojatno dovelo do novog kratkoročnog pada cijene. Moramo priznati nezahvalan izbor do kojeg je došlo zbog nedovoljne efikasnosti tržišta kapitala i kratkoročnog pristupa ulaganju bez sagledavanja svih aspekata dugoročnog poslovanja, odnosno života jedne kompanije, od strane manjinskih dioničara.

Vratimo li se u sadašnjost, možemo se osvrnuti i na epilog ove korporativne akcije. Accor je u siječnju podigao ponudu za još 9%, na 95 zlota po dionici te u konačnici kupio 33,15% Orbisa čime je došao do 85,84% vlasništva. Time nije ispunio prag od 90% kojim bi mogao pokrenuti proces istiskivanja manjinskih dioničara, no uspio je preuzeti potpunu kontrolu u kompaniji te si otvorio put za postepenu promjenu strategije. Preostali manjinski dioničari vjerojatno će također sudjelovati u toj transformaciji, no bit će prisiljeni prihvatiti znatno manju likvidnost dionice i potpunu premoć većinskog vlasnika prilikom donošenja poslovnih odluka i odluka o upotrebi dobiti, odnosno isplati dividende.

Treba tražiti dugoročne održive prinose, a ne kratkoročne skokove

Obzirom na kretanje domaćeg tržišta na čelu s turističkim dionicama u posljednje vrijeme, a za koje vjerujemo da su dugoročno i dalje dobra ulaganja i u stanju isporučivati održive prinose zbog čega i predstavljaju značajan dio portfelja fonda InterCapital SEE Equity, ovaj slučaj može poslužiti kao upozorenje svim ulagateljima da postoji i druga strana priče. Nerealno visoki prinosi u dugom roku ne postoje, stoga naš posao nije kratkoročno trgovanje s ciljem ostvarivanja brze zarade, već pronalazak kvalitetnih kompanija koje svojim dioničarima dugoročno mogu ostvarivati razumne i relativno stabilne prinose. Ukoliko se takav ekvilibrij ne postigne na burzi, nerijetko se pojavljuju strateški investitori koji su spremni vratiti taj balans, pri čemu manjinski dioničari mogu ostati bez svog dijela kolača.

Izvor: Krešo Vugričić, InterCapital Asset Management d.o.o.

| Podijeli sadržaj: | ||||

- 30.11.2025 TJEDNI PREGLED: Svjetske burze snažno porasle, očekuje se sm...

- 04.12.2025 AZIJSKA TRŽIŠTA: Većina burzi porasla, dolar oslabio

- 04.12.2025 EU fondovi neće presušiti, za Hrvatsku će biti i izdašniji n...

- 30.11.2025 TJEDNI PREGLED: Dolar pao prema košarici valuta, euro ojačao

- 04.12.2025 EU tržišta OTVARANJE: Europske burze prate rast Wall Streeta

- 04.12.2025 Axor Holding dostavio ponudu za dionice Ljubljanske burze

- 10.11.2025 Obavijest posjetiteljima - Eurizon AM fondovi

- 07.10.2025 Intercapital fondovi postaju Erste fondovi

- 26.04.2025 Proglašeni najbolji fondovi u 2024. godini

- 14.04.2025 Volatilnost na tržištima dionica - što treba ulagatelj znati

- 01.12.2025 Tjedni komentar tržišta na dan 01.12.2025. - OTP Invest

- 24.11.2025 Tjedni komentar tržišta na dan 24.11.2025. - OTP Invest

- 21.11.2025 Komentar tržišta - Erste Asset Management - listopad 2025.

- 21.11.2025 Komentar tržišta - Eurizon AMC - listopad 2025.

- 19.11.2025 Investicijski kompas: unatoč geopolitičkim napetostima, tržišta i dalje u usponu

- 02.12.2025 MIROVINCI TJEDNO: Svi mirovinski fondovi u tjednom plusu

- 01.12.2025 TJEDNI PREGLED: Svi fondovi porasli, u 2025. godini Capital Breeder s prinosom većim od 40 posto

- 01.12.2025 Neto imovina obveznih mirovinskih fondova u listopadu porasla za 308 milijuna eura

- 25.11.2025 MIROVINCI TJEDNO: U većini mirovinski fondovi s negativnim rezultatom

- 24.11.2025 TJEDNI PREGLED: Fondovi s negativnim tjednim rezultatom u većini

- 05.12.2025 Nagađanja o opskrbi podigla cijene nafte na 64 dolara

- 05.12.2025 ZSE DANAS: Crobexi na najvišim razinama od kraja listopada, u fokusu Adris i Končar

- 05.12.2025 Novi krug upisa trezoraca, država se zadužuje za 1,6 mlrd. eura

- 05.12.2025 ZSE INTRADAY:Uz solidan promet, Crobexi nastavili višednevni uspon

- 05.12.2025 EU tržišta OTVARANJE: Europske burze na putu tjednih dobitaka

- 05.12.2025 Ina potpisala dva ugovora vrijedna 33,4 milijuna eura

- 05.12.2025 Amazon zaključio talijansku istragu o mogućoj poreznoj prijevari

- 05.12.2025 Pomaknut rok za zaključenje transakcija s Lukoilovim benzinskim postajama

- 05.12.2025 Uvodi se cjelogodišnja izravna linija Dubrovnik-Rim

- 05.12.2025 MOL američkim dužnosnicima naznačio interes za Lukoilovu imovinu

- 05.12.2025 Cijene hrane pale i u studenom

- 05.12.2025 Proizvodnja čaja oštro pala u listopadu

- 05.12.2025 Hrvatsko gospodarstvo u trećem kvartalu raslo po prosjeku eurozone

- 04.12.2025 Dubrovačka zračna luka do kraja godine premašit će brojku od tri milijuna putnika

- 04.12.2025 Stagnacija prometa u europskoj maloprodaji u listopadu